「毎月ちゃんと払ってるのに、全然増えない…」

子どもが生まれてすぐに加入した学資保険。

“貯金よりは少し増える”と思っていたのに、返戻率を見てがっかり。将来の教育費を考えると、本当にこのままで大丈夫なのか、不安が募っていきました。

そんなときに出会ったのが、「学資保険の代わりにドル建て変額保険にする人が増えている」という保険相談でのアドバイス。

「元本割れするかも」「悪い噂もある」――最初は正直怖かったです。

でも、話を聞いていくうちに、自分なりに納得できる理由が見つかり、最終的に東京海上日動のマーケットリンク(変額保険)に加入することを決めました。

この記事では、わたしが「学資保険の限界」に気づいた経緯から、変額保険にたどり着くまでのリアルな思考プロセス、そして今の運用状況まで、正直にお話しします。

目次

「このままで大丈夫?」学資保険の“増えなさ”に気づいた瞬間

最初は、子どもが生まれたタイミングで、なんとなく“安心だから”と内資系の学資保険に入りました。

名前を聞いたことのある大手保険会社だったし、「みんな入ってるからうちも」という、よくあるパターンです。

契約当初は「満期時に戻ってくる金額」しか気にしていませんでしたが、数年後、ふと返戻率を見直してみて驚きました。

✅ 実質、ほとんど増えない…

返戻率はおよそ103〜105%程度(=10年預けて3〜5%増)。

これはつまり、毎月何万円も預けて10年頑張っても、わずか数万円のプラス。しかもインフレや物価上昇を考えると、実質的な「価値」はむしろ目減りしているようにさえ感じました。

✅ 「貯金と変わらない」ことに気づいたときの衝撃

銀行預金よりは少しマシ。でも、途中解約すると大きく元本割れするのは学資保険も同じ。

なら、なぜわざわざ保険にしているの?と思ってしまったんです。

✅ まわりのママ友の話で気づいた“情報の差”

たまたま仲のいいママ友と話していたときに、「うちはドル建て保険にしたよ」と聞いて驚きました。

そのときは「え?外貨?為替って危なくないの?」と思ったのですが、気になって調べていくうちに、「もしかして、自分だけ“増えない安心”にしがみついてる?」と、視野の狭さに気づかされました。

無料の保険相談で知った「ドル建て変額保険」という選択肢

「学資保険って、他にもっといい方法ないのかな…?」

そんな疑問をきっかけに、私は初めて無料の保険相談サービスを利用しました。

育休中に時間があったこともあり、ネットで予約して近所のカフェで気軽に話を聞けたのも、ハードルが下がったポイントでした。

✅ 相談員から聞いた、最近の“新常識”

相談員の方が開口一番に言ったのがこの一言:

「最近は、学資保険の代わりにドル建ての変額保険に入る方がすごく増えてますよ。」

えっ?ドル建て?しかも変額?

なんだかリスクの塊みたいな印象しかなくて、一瞬ひるみました。

でも、そこから話を聞いていくと、「実は変額保険=ハイリスクではなく、理解して使えばむしろ合理的」ということがだんだん見えてきたんです。

✅ 質問攻めしたけど、ちゃんと丁寧に答えてくれた

初歩的な質問ばかりでしたが、こんなことを相談しました:

-

「ドル建てって、円安・円高の影響で損しないの?」

-

「変額ってことは元本割れするってことですよね?」

-

「そもそも教育資金に“投資”を使うのって危なくない?」

どれも誠実に答えてくれて、しかも保険会社を無理に勧めてくることもなく、「それならやってみてもいいかも…」と思えるようになってきました。

✅ 「決めなくていい」という距離感が逆によかった

相談後、すぐに契約を勧められることもなく、「資料送っておきますね」で終了。

その後自宅でじっくり考える時間があったことで、“押し売りじゃなかった”という信頼感も積み重なり、検討する気持ちがぐっと前向きになりました。

正直、最初は「変額保険なんて絶対ムリ」と思っていたのに、

数日後には「学資保険よりいいかも…」と本気で思い始めていたんです。

ドル建て変額保険って実際どうなの?メリット・デメリットまとめ

保険相談のあと、ネットでも口コミや評判をかなり調べました。

「元本割れする」「手数料が高い」「結局損する」といった不安な声も多く、正直、悩みに悩みました。

それでも最終的に「納得して入ろう」と思えたのは、メリットとデメリットをきちんと理解した上で、自分に合っていると判断できたからです。

ここでは、私自身が整理した「ドル建て変額保険のメリット・デメリット」をまとめます。

✅ メリット|学資保険にはない“増やす可能性”がある

-

運用次第で大きく増える可能性がある

→ 保険会社が運用してくれる商品(株式・債券など)に投資され、

うまくいけば年3~5%以上で増えていく可能性がある。 -

為替が有利に動けば“ドル高”の恩恵も受けられる

→ 円安時には、解約時に受け取る円換算の金額が大きくなる可能性。 -

死亡保障や災害保障もついている

→ 教育資金として使う予定でも、万が一のときには家族への保障にも。 -

積立額を自由に設定でき、途中で見直せる

→ 学資保険よりも柔軟性がある(増額・減額・一時停止など対応可)。

❌ デメリット|“リスクがあること”を理解する必要がある

-

元本保証はない

→ 相場が悪ければ運用がマイナスになり、解約時に元本割れする可能性も。 -

為替リスクがある

→ 円高でドルを円に戻すときに損することもある。 -

手数料がやや複雑で見えにくい

→ 保険料の一部が「運用コスト・死亡保障・保険管理費」などに使われており、

純粋に全額が運用されるわけではない。 -

短期間で解約すると損失が大きくなる

→ 特に加入から数年以内の解約はかなり大きな元本割れになる。

✅ 「10年以上続ける前提なら、選ぶ価値はある」と思えた

私が決断した理由は、“増やせる可能性”と“長期で運用する前提”が自分に合っていたからです。

学資保険と違って、“解約時の受け取り額は運用次第”ですが、

「最低10年は使わないお金」と割り切れば、貯金よりも希望が持てると思えました。

絶対に万人向けではないけれど、リスクと向き合ったうえで選べば、未来の選択肢が広がる保険だと、今は感じています。

私が選んだのは東京海上日動「マーケットリンク」

ドル建て変額保険に興味を持ってから、実際に3社の商品を取り寄せて比較しました。

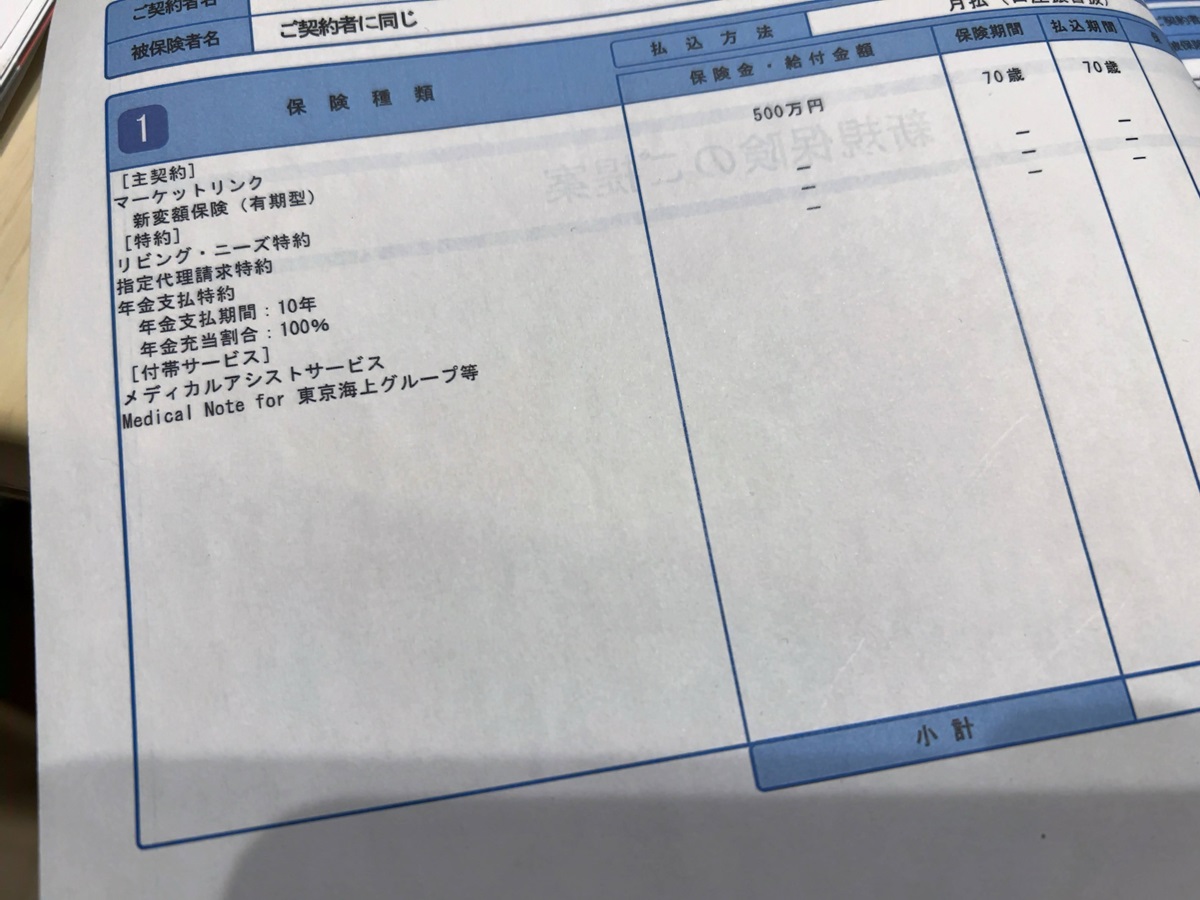

最終的に選んだのは、東京海上日動のマーケットリンク。

でも、他にも魅力的な商品はあり、「本当にこれでいいのか?」と何度も悩んだのが正直なところです。

ここでは、実際に比較した3商品の特徴と、マーケットリンクとの違い・選定理由を整理します。

✅ 比較した保険商品の一覧

| 商品名 | 保険会社 | 特徴 | 向いている人 |

|---|---|---|---|

| マーケットリンク | 東京海上日動 | 死亡保障+多様な運用先。老舗ブランドで安心感あり | 初心者で分散投資をしたい人/10年以上の長期運用を想定 |

| USドル建終身保険 | メットライフ生命 | 為替リスクを抑える「為替変動対応型」など安心設計 | 為替リスクを最小限にしたい/保障性を重視したい人 |

| 変額終身保険 | プルデンシャル生命 | 専任担当によるフルカスタム設計。提案力が高い | 高所得者/対面で手厚くサポートしてほしい人 |

| ユニバーサル保険 | マニュライフ生命 | 柔軟な積立変更・解約返戻金シミュレーションが明確 | 運用に慣れていて自由度を重視したい人 |

✅ 比較して感じた「マーケットリンク」の強み

| 比較軸 | 他社 | マーケットリンク(東京海上日動) |

|---|---|---|

| 運用先の選択肢 | 限定的(メットライフ)、多すぎて迷う(マニュライフ) | リスク別に整理されており、初心者でも選びやすい |

| 商品の柔軟性 | マニュライフは自由度が高いが説明が難しい | 積立金変更は電話・郵送が必要だが、運用スタイルは安定志向 |

| 営業の対応 | プルデンシャルは“提案力”強め(人によって好みが分かれる) | 押しつけ感なし、情報提供型で好印象 |

| 為替への対応 | メットライフは「為替変動対応型」あり | 為替変動そのまま影響するが、シンプルでわかりやすい |

| ブランドの安心感 | 外資系が多くてやや不安(人による) | 国内大手・知名度が高く、家族にも説明しやすい |

✅ 他社も魅力はあったが「自分の軸」に合ったのはマーケットリンクだった

-

プルデンシャルは提案が本格的で惹かれましたが、営業が“強すぎる”と感じたのが気になりました(あと初期費用が高め)。

-

メットライフは為替リスクが低減されている安心設計が魅力。ただ、保障色が強く「資産運用」としての魅力が弱いと感じました。

-

マニュライフは自由度の高さが素晴らしいけれど、初心者には情報量が多くやや難解でした。

一方、マーケットリンクは「手堅く、でも“運用する”という体験ができる」、その中間地点のような設計がとても心地よかったんです。

✅ 正直に言うと、マーケットリンクの弱点もある

もちろん、マーケットリンクも完璧ではありません。

-

手数料の仕組みが複雑で、「どれくらい増えてるか」がわかりにくい。

-

WEB完結ではないので、積立額の変更や解約は電話や郵送ベース。

-

為替リスクは自分で飲み込む設計なので、円高時の受取額には注意が必要。

でもそれも含めて、「10年〜15年は触らない覚悟がある自分には合っていた」という結論に至りました。

他社の商品も魅力はありましたが、私にとって一番大きかったのは、

“納得して選べた”という手応えと、押し売りされなかった安心感でした。

それが、10年預け続けるための“信頼”につながっています。

変額保険に対する“悪い噂”と、実際に使って感じたこと

ドル建ての変額保険を調べ始めたとき、最初に目についたのは「変額保険はやめたほうがいい」「損する」という不安になる声ばかりでした。

ネット検索をすればするほど、「これって騙される商品なのでは…?」と不安が膨らんでいったのを覚えています。

でも、実際に使ってみて思うのは、誤解されている部分も多いということです。

ここでは、私自身が感じた「噂」と「現実」を比べながら、正直な気持ちをお話しします。

✅ 悪い噂①「元本割れして損をする」

これは事実でもあり、誤解でもあると思います。

確かに、変額保険は運用結果と為替の影響を受けるため、短期で見れば元本割れする可能性が高いです。

実際、私自身も加入から数年が経った今、「まだ解約したら損する」状態です。

でも、契約時にも「10年以上は解約しない」と決めていたので、

今の評価額が下がっていても、焦りや後悔はほとんどありません。

「10年以内に必要なお金では使わない」という前提があるかどうかで、

この“噂”の印象は大きく変わると思います。

✅ 悪い噂②「手数料が高くて実質マイナス」

これも部分的には正しいです。

変額保険には以下のような手数料がかかっていて、すべての商品が“見える形”では公開されていないこともあります。

-

特別勘定の信託報酬(0.5〜1.5%程度)

-

保険管理費

-

為替両替時の手数料(円⇔ドル)

そのため、同じ利回りでも、全額が投資に回るiDeCoやNISAより「増えにくい」のは事実です。

ただ、変額保険には「保障」という付加価値があり、

教育資金+死亡保障をセットで考える人にとっては、“投資と保険のハイブリッド商品”としての意味があります。

✅ 悪い噂③「複雑でよくわからないまま契約してしまう」

これは一番気をつけるべき点だと感じました。

確かに、変額保険の仕組みは複雑です。

営業の説明を聞いても、「全部理解できた!」とはなりませんでした。

でも私は、「疑問点を全部メモして、納得するまで聞く」「その場で決めない」といった“自衛”の姿勢を意識しました。

結果として、「自分の判断で選んだ」という納得感があり、多少のマイナス評価でも後悔はしていません。

噂や口コミには、正しいものもありますが、それ以上に“前提条件の違い”が多いと感じます。

自分に合うかどうかを見極めるためには、まず“どう使う商品か”をしっかり理解することが大切だと思いました。

【リアルな運用状況】まだ元本割れ。でも10年は我慢のつもり

変額保険に入ってから数年が経ちました。

正直に言います――今、解約したら確実に損します。

実際の評価額は、元本より数十万円ほど少ない状態。

為替の影響もあって、ドル建てでは微増していても、円換算するとマイナスになる時期もありました。

✅ 「損してるかも」と思っても、不安にならない理由

加入時から、担当者にはこう言われていました。

「変額保険は最低でも10年は運用前提。途中でやめたら“損する”商品です」

だから今のマイナスは、“想定内の含み損”。

むしろ、「途中経過では評価額が上下するのが当たり前」と理解していたからこそ、焦らずにいられています。

✅ 逆に「積み立ててること自体が安心感」に変わった

銀行預金では、毎月入れても何も変化がありません。

でも変額保険は、運用報告が届くたびに「自分のお金が動いている」と感じられるのが意外な安心感になっています。

「このままじっと育てていこう」と思えることが、精神的な支えになっているのも事実です。

✅ 教育費が必要になるのは10年後。その間は“見ない”覚悟

うちの子が大学に入るのは10年以上先。

だから、それまでは評価額を見て一喜一憂しないと決めています。

もちろん、投資である以上、絶対に増えるとは限りません。

でも、変額保険という選択を通して「お金と向き合う習慣」ができたことが、一番大きな成果かもしれません。

「増えるか減るか」だけじゃなくて、

“お金の使い方を自分で決めた”という経験が、家計への自信にもつながっています。

【比較】教育資金に向いてるのはNISA?変額保険?

最近は、学資保険の代わりに「NISAで教育資金をつくる」という選択肢も注目されています。

私自身、変額保険を検討する中で、「NISAじゃダメなの?」という疑問も当然持ちました。

実際、我が家ではNISA(つみたてNISA)と変額保険の両方を使っています。

「どちらが正解か」ではなく、「役割を分けて併用する」ことで、それぞれのメリットを生かす形にしています。

✅ NISAと変額保険のざっくり比較表

| 比較項目 | NISA(つみたて/新NISA) | ドル建て変額保険 |

|---|---|---|

| 元本保証 | なし(価格変動あり) | なし(同じく変動型) |

| 非課税メリット | 運用益が非課税(上限あり) | 保険機能を含みつつ、運用益非課税(仕組みによる) |

| 途中解約 | いつでも可(手数料なし) | 途中解約は元本割れが大きい |

| 保障機能 | なし | 死亡保障などが付帯 |

| 管理の手軽さ | ネット完結・自分で管理 | 対面サポート・商品管理あり |

| 自由度 | 高い(積立変更・銘柄変更も自由) | 積立変更は可能だが柔軟性はやや劣る |

| 教育資金との相性 | 柔軟に使える(途中でも使いやすい) | 長期前提なら強い味方に |

✅ 私は「役割を分けて併用」しています

-

NISAでは、日常に近い貯蓄・家計に使う投資信託を積立

→ 途中で使う可能性がある教育費の“補助資金”のような位置づけ -

変額保険は、手を付けない教育費“本命枠”として10年以上放置予定

→ 死亡保障付き+運用益の期待あり。ある意味“教育資金専用の金庫”のような存在

✅ どちらが合うかは「性格と目的」で決まる

NISAが向いている人

-

投資の自由度を重視したい

-

教育資金以外にも使う可能性がある

-

リスクと付き合う感覚を持てる人

変額保険が向いている人

-

途中で使う予定のない教育費を積み立てたい

-

死亡保障も必要と感じている

-

自分で投資判断するのが不安な人

結論としては、「どちらかを選ぶ」のではなく、

“目的別に併用する”という考え方が、我が家には合っていました。

まとめ|変額保険は万人向けじゃないけど、私には合っていた

変額保険について調べ始めたとき、私の頭の中は「怖い」「損しそう」「よくわからない」でいっぱいでした。

でも、不安をひとつひとつ調べて、相談して、考えて、“自分なりに納得して選んだ”という経験が、今は何よりの安心材料になっています。

✅ 決して「全員におすすめ」ではない

変額保険にはリスクがあります。

元本保証もなければ、途中解約で大きく損をする可能性もある。

ネット上には否定的な声も多く、「怖い」と感じるのも当然だと思います。

でも、それは使い方や目的が合っていなかったケースも多いのではと感じます。

✅ わたしには“合っていた”理由

-

教育資金として「10年以上触らない」前提があった

-

死亡保障もつけておきたかった

-

自分で細かい運用を管理するのが苦手だった

-

保険相談で納得できるまで話を聞けた

そして何より、「ただ貯める」だけでなく、

“育てながら備える”という選択肢を持てたことで、将来への不安が減ったのが一番大きかったです。

✅ 最後にこれから検討する方へ

もし、今の学資保険にモヤモヤしているなら、

一度、「保険」や「投資」の選択肢を広げてみるのもアリだと思います。

-

無料相談で話を聞いてみるだけでもOK

-

比較表を作ってみるだけでもOK

-

「これは合わないな」と思っても、それも大事な一歩

情報を集めて、自分の考えで選んだ結果なら、

きっと後悔しないはずです。

私自身がそうだったように。